来源:瑞恩资本RyanbenCapital

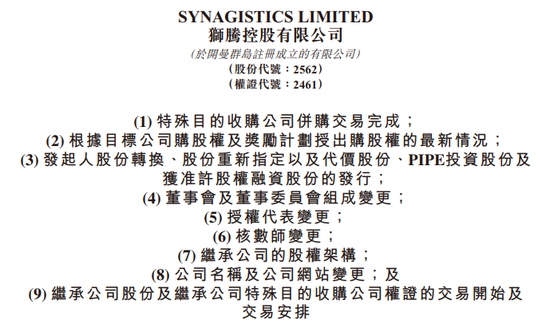

2024年10月30日,来自新加坡、阿里巴巴(09988.HK)旗下东南亚电商解决方案平台狮腾控股有限公司SYNAGISTICS LIMITED(以下简称“狮腾控股”)(02562.HK),成功借壳SPAC公司汇德收购(07841.HK)在香港联合交易所主板挂牌上市。

狮腾控股董事会宣布,由于业务合并协议项下的交割条件已达成,交割已于2024年10月30日上午八时正进行。公司已于2024年10月30日收到新加坡会计与企业管制局的确认合并的兼并通知。

狮腾控股此次合并的议定估值为35亿港元,获得10名PIPE投资者承诺投资合共5.51亿元。PIPE投资者包括:

瑞橡资本管理的Oakwise Value Fund SPC - Greater China High Yield Income SP,0.4亿港元;

电讯盈科(00008.HK)旗下香港电讯(06823.HK)的全资子公司Celestial Link,2.8亿港元;

中国东方国际管理的China Orient Enhanced Income Fund,0.23亿港元;

Tay Hua Sin先生,约4507万港元;

Liu Kun Chen先生的Broad Meadows Group Ltd,约837万港元;

Seow Voon Ping先生,约643.50万港元;

Chua Wei Jie Keith先生,约193万港元;

Teo Quee Lam Eugene先生,约643.50万港元;

林文灿博士,1亿港元;

Focus Profit Limited,0.4亿港元。

狮腾控股在交割完成后的股权架构中,阿里巴巴新加坡持股34.06%;李叙平先生持股18.26%;Meranti持股16.00%;戴可欣女士持股5.74%;李育女士持股3.29%;其他338名雇员持股3.27%;10名PIPE投资者合共持股12.70%;SPAC公司发起人陈德霖博士的Extra Shine持股2.94%,曾璟璇女士的Pride Vision持股1.84%,黄书雅博士的巨溢持股0.98%;或准许股权融资承配人持股0.02%。

狮腾控股,来自新加坡,成立于2014年11月,作为东南亚领先的数据驱动数字商务解决方案平台,为品牌合作伙伴提供综合性数字商务解决方案,业务覆盖东南亚六大经济体,即新加坡、马来西亚、菲律宾、越南、泰国及印度尼西亚。狮腾控股已与东南亚几乎所有主要数字商务渠道建立合作关系,包括Lazada等网上市场以及社交媒体平台等。根据灼识咨询的数据,按2023年的收入计,狮腾控股为东南亚十大数字解决方案提供商之一,市场份额为约3%。

截至发稿时间,狮腾控股每股报19.58港元,涨95.80%,总市值约85.01亿港元。

狮腾控股(02562.HK)是次借壳SPAC上市的中介团队包括:海通国际、招银国际为其联席保荐人;毕马威为汇德收购的审计师;德勤为SYNAGISTICS的审计师;盛德为汇德收购的香港及美国律师;富而德为SYNAGISTICS的香港及美国律师;竞天公诚为券商香港律师;仲量联行为独立估值师;灼识咨询为其行业顾问。

狮腾控股公告链接:

https://www1.hkexnews.hk/listedco/listconews/sehk/2024/1030/2024103000064_c.pdf